Comment les marchés émergents et les économies en développement (MEED) peuvent-ils mobiliser le financement nécessaire pour atteindre les objectifs de l’Agenda 2030 et de l’Accord de Paris sans compromettre la soutenabilité de leur dette, voire leur solvabilité ? Dans un nouveau rapport, le Projet d’allègement de la dette pour une relance verte et inclusive effectue une analyse globale corrigée de la viabilité de la dette extérieure afin d’estimer dans quelle mesure les MEED peuvent mobiliser les niveaux de financement extérieur recommandés sans mettre en péril la viabilité de leur dette.

Par Marina Zucker-Marques

Investir dans le développement et le climat tout en maintenant leur stabilité économique et financière, tel est le challenge que les marchés émergents et les économies en développement (MEED) doivent relever pour appliquer le Programme de développement durable à l’horizon 2030 des Nations unies ainsi que l’Accord de Paris.

Pour appliquer l’Agenda 2030 et l’Accord de Paris, les MEED (hors Chine) ont besoin d’une impulsion considérable en matière d’investissement. Un groupe d’experts indépendants du G20 estime que les MEED, hors Chine, devront investir 3 000 milliards de dollars par an d’ici 2030 – 1 000 milliards de dollars provenant de sources extérieures et 2 000 milliards de sources nationales.

Mobiliser des volumes d'investissement aussi importants constituera un véritable défi, surtout si l'on considère que de nombreux pays émergents ploient d’ores et déjà sous un lourd fardeau de la dette et des taux d’intérêt élevés susceptibles d’aggraver rapidement les vulnérabilités en matière d'endettement.

Comment les MEED peuvent-ils mobiliser les financements nécessaires pour réaliser l’Agenda 2030 et l’Accord de Paris sans compromettre la viabilité de leur dette, voire leur solvabilité ?

Dans un nouveau rapport, le Projet d’allègement de la dette pour une relance verte et inclusive – une collaboration entre le Global Development Policy Center de l’université de Boston, la fondation Heinrich-Böll et le Centre for Sustainable Finance de la SOAS, université de Londres – effectue une analyse globale corrigée de la viabilité de la dette extérieure afin d’évaluer dans quelle mesure les MEED peuvent mobiliser les niveaux de financement extérieur recommandés sans mettre en péril la viabilité de leur dette.

Nous constatons que sur les soixante-six MEED économiquement vulnérables, considérés comme des pays à faible revenu par le Fonds monétaire international (FMI), quarante-sept, représentant une population totale de plus de 1,11 milliard d’habitants, seront confrontés à des problèmes d’insolvabilité au cours des cinq prochaines années tandis qu’ils cherchent à augmenter leurs investissements pour atteindre les objectifs en matière de climat et de développement. Dix-neuf autres MEED manquent de liquidités et de marge de manœuvre budgétaire pour réaliser des investissements dans le domaine du climat et du développement et ne seront pas en mesure de financer les investissements nécessaires sans un rehaussement de crédit ou un soutien de trésorerie. Ces conclusions montrent la nécessité d’un allègement de la dette si l’on veut que les MEED très vulnérables et, en fait, la communauté internationale dans son ensemble, aient une chance de réaliser l’Agenda 2030 et l’Accord de Paris.

Des niveaux d’endettement vertigineux au cours d’une décennie cruciale

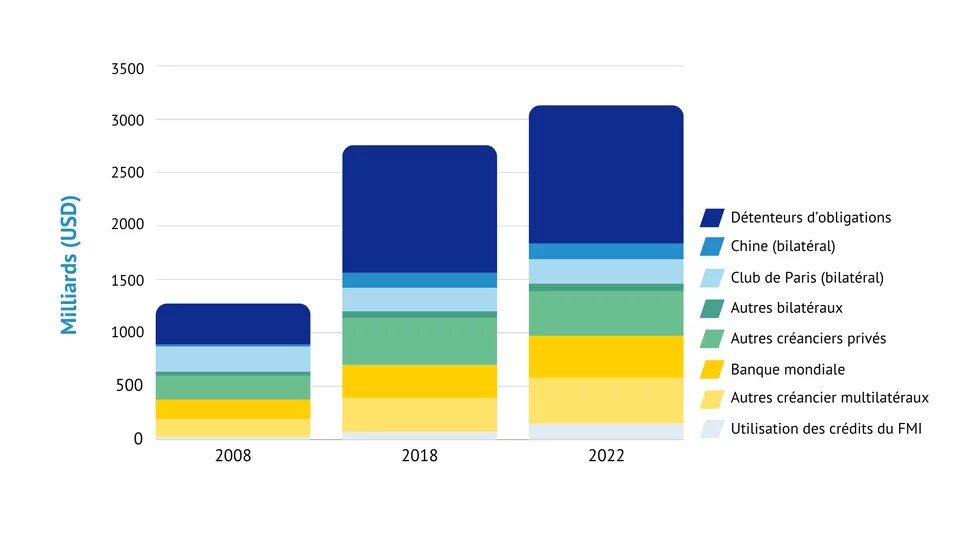

La dette extérieure publique et garantie par l’État (PGE) a atteint des niveaux record tandis que le service actuel de la dette se situe à un niveau inégalé depuis les années 1990, lorsqu’une grande partie des pays du Sud était au bord du défaut de paiement. Depuis 2008, la dette extérieure des MEED (hors Chine) a plus que doublé, atteignant 3,1 milliards de dollars en 2022, comme le montre la figure 1. En outre, les paiements au titre du service de la dette n’ont jamais été aussi élevés et ils ont un effet d’éviction sur les investissements dans le développement et le climat. Au lieu de mobiliser des financements pour investir dans le climat et le développement, les MEED paieront des montants record pour le service de leur dette en 2024.

Figure 1 : Composition de la dette extérieure publique des MEED (hors Chine) par créancier, 2008-2022, en milliards de dollars.

L’emprunt sur les marchés des capitaux privés aggravant la situation économique, il est hors de portée pour la majorité des MEED. Du fait que les rendements obligataires dépassent les taux de croissance attendus (voir la figure 2 pour un échantillon de pays), les MEED ne peuvent dépendre des marchés des capitaux pour se refinancer ou émettre de nouvelles dettes sans mettre en danger la viabilité de leur dette. Bien qu’il importe d’évaluer le coût pondéré de l’emprunt et que les MEED n’empruntent pas uniquement sur les marchés obligataires, ces derniers sont devenus une source de financement de plus en plus importante pour les MEED, faisant grimper le coût global du capital. Cette situation montre que les efforts de suspension de la dette, en particulier durant les périodes où les taux d’intérêt sont élevés, doivent être menés avec précaution pour éviter d’aggraver le fardeau de la dette et qu’ils ne sauraient se substituer efficacement à l’allègement de la dette.

Figure 2 : Échantillon de pays – Écarts de rendement des obligations souveraines (évolution entre janvier 2023 et janvier 2024), coûts d’emprunt et projections de croissance du PIB nominal.

Cette situation met en évidence un contexte préoccupant pour les MEED dans lequel les contraintes extérieures sont aggravées par le fardeau de la dette. Outre les chocs macroéconomiques – comme le durcissement de la politique monétaire dans les économies avancées – les MEED sont aussi comparativement plus exposés aux chocs climatiques, tels que les ouragans ou les inondations. Ces événements physiques dévastent les infrastructures essentielles, entraînant une fuite des capitaux, une chute des taux de change et une flambée des coûts d'emprunt. Comme le montre la figure 3, cette situation peut conduire à un cercle vicieux où la vulnérabilité persistante au changement climatique, ainsi qu’aux chocs économiques et budgétaires qui y sont associés, entrave la capacité des gouvernements à bâtir une résilience climatique.

Figure 3 : Impacts du changement climatique sur les politiques budgétaires et monétaires.

Élaboration d’une AVD corrigée

Malgré les défis liés à la dette auxquels sont confrontés les MEED, la communauté internationale manque d’outils adéquats pour évaluer quels pays ont besoin d’un allègement de la dette et dans quelle mesure. Le FMI mène ses propres AVD afin d’identifier la vulnérabilité d’un État membre particulier à une crise de la dette souveraine et le niveau d’allègement nécessaire pour rétablir la viabilité de sa dette. Toutefois, l’AVD du FMI a montré des lacunes notamment en raison de projections biaisées, d’évaluations irréalistes des besoins en matière d’investissements climatiques et d’une sous-estimation de l’impact des chocs climatiques.

Le cadre de viabilité de la dette pour les pays à faible revenu du FMI et de la Banque mondiale (CVD PFR) fait actuellement l’objet d’une réforme. Ceci offre une opportunité exceptionnelle d’inclure des hypothèses réalistes en matière de besoins de financement pour le climat et le développement.

Dans notre AVD corrigée, nous avons pris en compte les besoins de financement externe pour le développement et le changement climatique en suivant les niveaux recommandés estimés par le groupe d’experts indépendants du G20.

L’AVD corrigée se concentre sur soixante-six des soixante-treize pays économiquement vulnérables éligibles au CVD PFR, sept pays étant exclus faute de contraintes en matière de données. Nous avons identifié quarante-sept MEED risquant d’être confrontés à des problèmes d’insolvabilité au cours des cinq prochaines années s’ils cherchent à accroître leurs investissements pour atteindre les objectifs en matière de climat et de développement. Ils sont représentés en bleu dans la figure 4. Nous désignons ces quarante-sept MEED sous l’appellation « pays du nouveau cadre commun » (NCC) pour signifier qu’ils devraient faire l’objet d’une attention urgente au sein du cadre commun du G20, principal forum pour la restructuration de la dette. La majorité de ces MEED se trouvent en Afrique et comprennent notamment des économies telles que le Mozambique, le Kenya et la Côte d’Ivoire.

Par ailleurs, nous avons identifié dix-neuf MEED qui manquent de liquidités et de marge de manœuvre budgétaire pour les investissements dans le domaine du climat et du développement et qui ne seront pas en mesure de financer les investissements nécessaires sans un rehaussement de crédit ou un soutien de trésorerie. Ils sont représentés en vert dans la figure 4 et englobent des économies aussi diverses que la Mongolie, le Rwanda et le Bangladesh.

Figure 4 : Résultats de l’analyse de la viabilité de la dette extérieure : pays nécessitant un allègement de la dette.

Partager le fardeau de l’allègement de la dette

En 2022, les quarante-sept pays identifiés dans le rapport présentaient une dette nominale de 383 milliards de dollars (crédits du FMI compris). Comme le montre la figure 5, cette dette est principalement due à des créanciers multilatéraux (91,5 milliards de dollars à la Banque mondiale et 57,6 milliards de dollars à d’autres créanciers multilatéraux), suivis par les créanciers privés (59,6 milliards de dollars à des détenteurs d’obligations et 40,3 milliards de dollars à d’autres créanciers privés), la Chine (55,1 milliards de dollars), le Club de Paris (28,9 milliards de dollars), le FMI (24,9 milliards de dollars) et d’autres créanciers officiels bilatéraux (24,5 milliards de dollars). Ce paysage composite met en évidence le fait que toutes les catégories de créanciers doivent prendre part aux efforts d’allègement de la dette.

Figure 5 : NCC (47) : encours de la dette nominale par groupes de créanciers, 2022, en milliards de dollars US.

Source des données : Élaboration des auteurs sur la base des SDI de la Banque mondiale (2023).

Cependant, le partage de la charge entre les catégories de créanciers est une question controversée qui a entraîné des retards dans les négociations. Pour une efficacité optimale de la restructuration de la dette souveraine, il est essentiel d’adopter une approche claire et transparente du partage équitable de la charge entre les créanciers. S’appuyant sur les recherches antérieures du Projet d’allègement de la dette pour une relance verte et inclusive, le rapport suggère l’adoption d’une règle « équitable » de comparabilité de traitement (CT) afin de tenir compte de la répartition des pertes en fonction du degré de concessionnalité de la dette contractée. En bref, les créanciers ayant appliqué des taux d’intérêt plus bas « ex ante », comme les banques multilatérales de développement (BMD), seront responsables d’une plus faible proportion des pertes, tandis que ceux qui ont fixé un prix pour le risque de crédit « ex ante » devront supporter des pertes plus élevées en cas de défaut.

Bien qu’ils fassent payer les risques de crédit, les détenteurs d’obligations n’ont pas absorbé de pertes proportionnelles en cas d’allègement de la dette. Comme le montrent les récentes négociations avec les détenteurs d’obligations au titre du cadre commun – avec le Suriname et la Zambie par exemple –, le niveau élevé de rémunération des détenteurs d’obligations est à peine impacté, même à l’issue de la négociation de la dette, alors que les obligations de service de la dette des pays en situation de surendettement demeurent élevées et peuvent entraver leur développement économique. Il est fondamental que les détenteurs d’obligations participent de manière proportionnée aux efforts d'allégement de la dette. Pour ce faire, il faudrait que, dans des juridictions clés comme New York, des réglementations pertinentes soient combinées à des incitations à la participation des détenteurs d’obligations à l’allégement de la dette – une sorte de proposition de Brady Bonds revisités.

Les détenteurs d’obligations ne sont pas la seule catégorie de créanciers à devoir s’impliquer davantage dans l’allégement de la dette. Bien que les BMD offrent souvent des degrés élevés de concessionnalité, la viabilité de la dette de plusieurs pays identifiés comme ayant besoin d’un allègement passe par la prise en compte des créances des BMD dans les négociations sur la restructuration de la dette. La figure 6 montre qu’au moins seize MEED ayant besoin d’un allègement de la dette paieront plus de la moitié du service de leur dette aux BMD au cours des cinq prochaines années. Il est essentiel que les BMD participent aux négociations sur l’allègement de la dette, mais d’une manière qui ne mette pas en péril leur évaluation du crédit.

Figure 6 : Part du service moyen de la dette (2023-2030) envers les bailleurs de fonds multilatéraux dans la dette souveraine extérieure.

Allègement de la dette pour une relance verte et inclusive

Pour parvenir à un processus d’allègement de la dette équitable et efficace, le Projet d’allègement de la dette pour une relance verte et équitable a élaboré une proposition d’allègement concerté et global de la dette permettant de libérer des ressources dans les MEED lourdement endettés et de favoriser une transition juste vers une économie à faible émission de carbone, qui soit à la fois inclusive et résiliente du point de vue social. La proposition du Projet d’allègement de la dette pour une relance verte et durable repose sur trois piliers représentés dans la figure 7.

Tout d’abord, les créanciers publics et multilatéraux devraient accorder des réductions significatives de la dette censées non seulement ramener les pays en difficulté à un niveau d’endettement soutenable, mais aussi les conduire sur la voie de la réalisation des objectifs en matière de développement et de lutte contre le changement climatique – tout en préservant leur santé financière et la notation de leur crédit par les institutions multilatérales.

Deuxièmement, les créanciers privés et commerciaux devraient accorder des réductions de dette proportionnelles à celles des créanciers publics avec un CT « équitable ». Ces créanciers devraient être contraints d’entamer des négociations à travers une série d’incitations sur le principe « de la carotte et du bâton ».

Enfin, les pays qui ne sont pas en situation de surendettement mais qui manquent de marge de manœuvre budgétaire pour réduire le coût du capital devraient bénéficier d’un rehaussement de crédit, ainsi que d’autres formes de soutien, telles qu’une suspension provisoire du service de la dette, afin de garantir qu’ils puissent continuer de disposer de liquidités tout en augmentant leur marge de manœuvre budgétaire pour investir dans une relance verte et inclusive.

Figure 7 : Les trois piliers de l’allègement de la dette pour une relance verte et inclusive.

Recommandations politiques

Les conclusions du rapport soulignent la nécessité d’une réforme urgente dans trois domaines principaux.

Premièrement, les AVD qui sont en cours d’examen au FMI doivent être améliorées et calibrées pour tenir compte des besoins critiques des MEED en matière de développement et d’investissement climatique, ainsi que du potentiel du changement climatique et d’autres chocs.

Deuxièmement, le cadre commun du G20 doit être basé sur des AVD corrigées, obliger toutes les catégories de créanciers à participer aux négociations et offrir le niveau d’allègement de la dette nécessaire à la mobilisation de financements conformes aux objectifs en matière de climat et de développement.

Enfin, il conviendrait de fournir des rehaussements de crédit et une suspension du service de la dette – par exemple à travers une initiative de suspension du service de la dette revitalisée et renforcée – aux dix-neuf MEED identifiés comme étant confrontés à des problèmes de liquidité plutôt que de solvabilité et à un manque de marge de manœuvre budgétaire pour les investissements dans le développement. Dans ce cas précis, la suspension provisoire et le reprofilage du service de la dette devraient être associés à de nouveaux financements lorsque le coût pondéré du capital est inférieur au taux de croissance prévu des pays participants.

Les MEED sont à la croisée des chemins. Si les trajectoires économiques et politiques actuelles se confirment, la communauté internationale ne pourra que constater un manquement à l’Agenda 2030 et à l’Accord de Paris. En outre, demeurer entraînerait des coûts sociaux, économiques et environnementaux dévastateurs qui pourraient s’avérer irréversibles.

Mais une autre voie existe.

Si les pays sont capables d’accélérer les investissements dans le domaine du climat et du développement, l’économie mondiale peut évoluer vers un modèle à faible émission de carbone, plus équitable, résilient et propice à une prospérité partagée.

Lire le rapport :